编辑:

近日,中央政治局会议以及央行、银保监会等部门下半年工作会,多次重申对房地产金融保持监管高压,地方银保监局也加大排查力度,进一步围堵资金漏洞,遏制房地产金融化泡沫化趋势。强监管导向下,银保监系统对信贷资金违规输血房地产毫不手软,上海、广东、宁波等热门区域密集披露相关罚单,其中不乏百万甚至千万级别罚单。

在“房住不炒”基调以及金融监管部门严格执法下,房地产贷款迅速增长势头得到有效控制。值得注意的是,部分地区中小银行利用大型银行退出的时机,争抢房地产贷款市场份额。业内人士指出,金融监管部门将加大对中小银行非标投资和表外业务的监管,还可能对新增房地产贷款占比较高的银行实施名单制管理。

严控房地产金融风险

近期,房地产调控政策力度加大,围堵资金漏洞、规范市场秩序、落实监管要求成多地房地产金融调控政策的重要内容。

金融监管部门针对房地产金融多次发声。7月30日召开的中共中央政治局会议重申,坚持房子是用来住的、不是用来炒的定位,稳地价、稳房价、稳预期,促进房地产市场平稳健康发展。央行2021年下半年工作会议指出,实施好房地产金融审慎管理制度。银保监会年中工作会则做出更为明确的要求,提出将严格执行“三线四档”和房地产贷款集中度要求,防止银行保险资金绕道违规流入房地产市场。

央行日前发布的《2021年第二季度中国货币政策执行报告》指出,要保持房地产金融政策的连续性、一致性、稳定性,实施好房地产金融审慎管理制度。

多地银保监局近期对房地产金融监管工作作出部署。例如,天津银保监局提出,严控房地产市场金融风险,严格执行房地产贷款集中度管理等要求。安徽银保监局要求,严格执行“三线四档”和房地产贷款集中度要求,防止银行保险资金绕道违规流入房地产市场。上海银保监局表示,下一步将进一步遏制房地产金融化泡沫化,结合上海实际,精准施策,促进房地产市场平稳健康发展。

国家金融与发展实验室特聘研究员任涛认为,监管部门频繁出台政策,防止资金绕道违规流入楼市,主要是由于当前房地产行业吸纳了过多金融资源,通过加大对房地产金融的监管,有助于推动商业银行把更多精力聚焦小微、三农、绿色制造业和科技创新等经济薄弱领域和国家鼓励的重点领域。同时,推动经济脱虚向实,有助于推动金融与房地产同实体经济均衡发展,避免金融与房地产行业过度偏离实体经济的发展轨道。

重拳整治违规资金

伴随着政策持续收紧,针对贷款资金违规流入房地产市场的问题,金融监管部门排查力度空前。近期,包括上海、广东、宁波等重点城市密集披露涉房信贷相关罚单,部分城市还开展专项检查。

从处罚案由看,被罚机构违法违规事实主要包括个人经营性贷款、个人消费贷款等信贷资金违规流入楼市,同业投资、理财资金等违规投向地价款或“四证”不全的房地产项目等。

例如,广东银保监局日前连续公布12张罚单,工商银行、兴业银行、招商银行、广发银行4家银行12家分支机构及10名责任人被罚,罚款金额合计1090万元,案由均涉经营贷、消费贷违规流入房地产领域。上海银保监局披露罚单显示,上海银行因“同业投资房地产企业合规审查严重违反审慎经营规则”“部分个人贷款违规用于购房”等案由被罚460万元。农业银行云南省分行因违规通过非房地产开发贷款科目向房地产开发企业发放贷款、违规发放虚假按揭贷款等13项违法违规事实,被罚款人民币420万元。

7月16日,银保监会还曾对包括民生银行、浦发银行在内的5家银行开出近3亿元巨额罚单,其中多家银行涉及违规“输血”房地产。

除开具罚单外,部分重点城市还在一定范围组织深度排查。以深圳为例,8月7日,深圳金融监管部门发布数据显示,经过多轮滚动排查和监管核查,截至目前,共发现21.55亿元经营用途贷款违规流入房地产领域。 为何经营贷、消费贷违规流入房市的现象屡禁不止?光大证券金融行业首席分析师王一峰指出,一方面由于银行自身放款意愿较强,国内房地产贷款具有“高额度、周期长、利率高、不良低、押品优”等特点,风控管理成本低,是银行较为青睐的优质资产。另一方面,贷后资金用途监测难度较大,特别是对经营贷流向监管困难,且经营性贷款规模明显高于消费贷,对于炒房者而言更具诱惑性。

中小银行成重点监管对象

在“房住不炒”基调以及金融监管部门严格执法下,房地产贷款迅速增长势头已得到有效控制。银保监会数据显示,截至6月末,房地产贷款同比增长9.8%,增速创8年来新低;房地产贷款集中度由2019年的高点29.2%降至6月末的28.2%。尽管趋势向好,但市场也出现部分地方中小银行利用大型银行退出的时机,争抢房地产贷款市场份额的新趋势。

对此,王一峰表示,由于中小银行自身风险管理水平偏低,抗风险能力偏弱,风险处置手段偏少,面对房地产领域“灰犀牛”风险,中小银行可能受到更大冲击,因此需要予以适度控制。

监管部门已多次明确,下一阶段将加大对中小银行监管力度。银保监会统信部副主任刘忠瑞此前表示,银保监会高度重视这一问题,将对新增房地产贷款占比较高的银行实施名单制管理,督促这些银行落实房地产金融调控要求,合理控制房地产贷款增速。央行营管部下半年工作会也明确提出,将加强地方法人银行房地产贷款集中度管理。

任涛预计,下一阶段,金融监管部门一方面将加大中小银行非标投资和表外业务的监管,参照普通授信实行穿透式和名单管理,要求非标投资和表外授信回归传统表内授信,便于统一管理。另一方面,还可能对新增房地产贷款占比较高的银行实施名单制管理,督促其落实房地产金融调控要求。

编辑:

和上涨的房价,租金水平却一路下行,目前我国的租售比仍旧远远偏合理水平。[详细]

视频的意外走红,不仅让郑前成为一个小有名气的“网红”,更给他带来新的“业务”——代人看房。“最开始我只是分享在鹤岗的生活,但一发出短视频就有人跟我了解鹤岗的房子、房价[详细]

成龙上月被发现其位于北京东城区“Naga上院”的豪宅即将于本月底“法拍”,市值约1亿人民币,起拍价为7190万人民币。[详细]

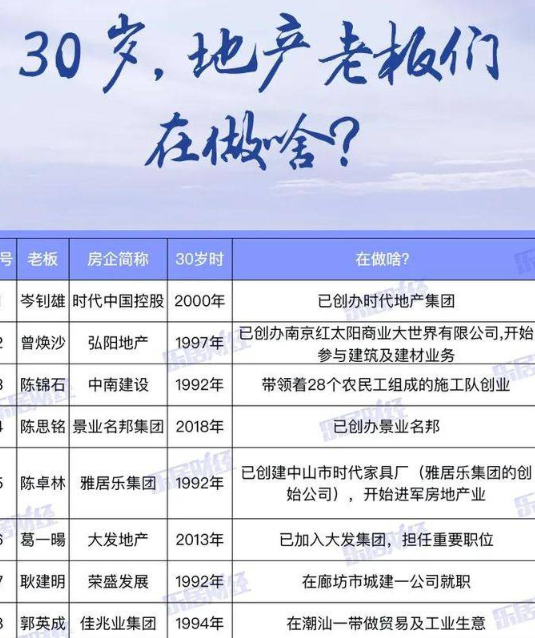

房地产行业,那些身价不菲的地产老板们,他们30岁的时候都是什么样的呢?“30+”对于他们来说又意味着什么?[详细]

8月3日,在济南通普街南侧的济南火车站北广场,位于地下的三层大型停车场进入最后收尾施工阶段,停车场内道路全部铺通,照明和通风设备安装完成,地下三层的地坪漆已经铺装到位,[详细]

近日,济南人的朋友圈被千佛山将建北广场的消息刷了屏,成了近两天市民们极为关心的话题。不少市民对此表示期待:“期待千佛山北广场的建成,建好后是济南的又一张名片”“我们又[详细]

按照济南市委市政府关于加快构建“东强、西兴、南美、北起、中优”城市发展新格局的战略部署,济南市自然资源和规划局组织相关部门制定方案明确了“西兴”战略的实施要点。 [详细]

最近三年来,济南雪山片区备受瞩目。先后有融创、中建、万科等具有强大资源吸附能力和区域带动能力知名房企入驻。而该区域近两年动作最大的还属济南龙湖开发的春江郦城项目,目前该项[详细]

从今天成交的土地数据来看,本次挂牌的居住用地楼面价在2100-4169元/㎡之间。[详细]

十年深耕泉城的中建东孚,又一次以自己的力量改变了泉城的美。 [详细]

2018年,济南楼市将何去何从?大众网为您一一解读。 [详细]

济南西客站片区因为地域原因一直不被购房者看好,这一轮限购过后,西客站片区购房市场又是一番什么景象呢?[详细]

长清世茂广场涵盖住宅、商业街区、商务办公、shoppingmall等业态,传统文化与国际现代碰撞,将很大程度上改变长清人民的生活方式和生活理念。[详细]